四、应用领域:前五大领域稳健增长,电子、新能源、医疗领域迎来大爆发

下游应用遍地开花,建筑、电子、新能源、助剂、医疗及个护有望突破。按照产品分 类,下游行业有机硅消费占比中,建筑、电子电器、助剂(包括工业助剂与功能性助剂)、 医疗及个人护理行业占比最高,未来将稳定增长。增量方面,新能源车、光伏、电子电器 市场将受益相关行业实现快速扩张,电子电器未来增长点在半导体照明、LED 封装等;新 能源领域的未来增长点则是新能源(光伏、风电、核电等)及新能源汽车(并入汽车工业 计算),以上行业都拥有国家政策支撑的可靠增长点,未来随着行业景气度提升,有机硅 市场也将迎来强劲需求增长。

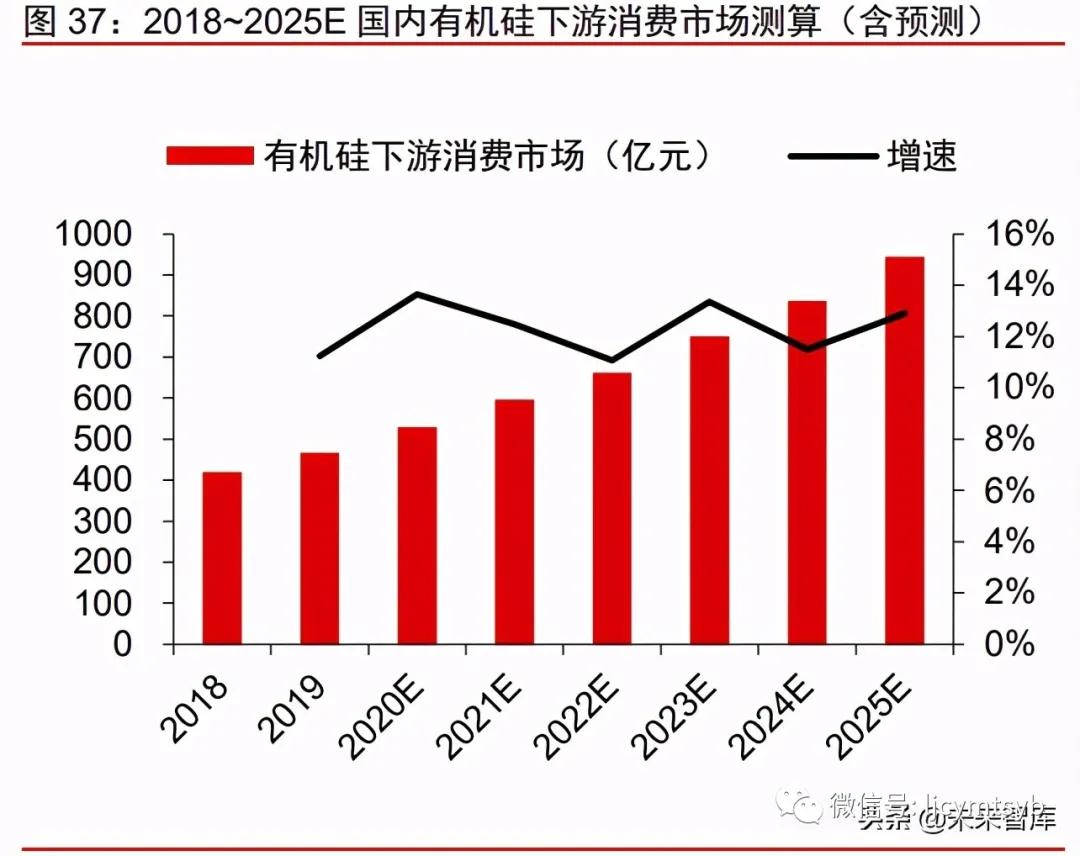

由于有机硅下游应用广泛,且单个应用领域可能用到多种有机硅产品,因此我们自下 而上的测算有机硅产品在不同应用领域的需求,主要分类依据参考 SAGSI:

建筑:包含建筑、装配式建筑所需有机硅产品,主要产品为硅橡胶。

新能源:包含风电、光伏设备所需有机硅产品,新能源汽车不包含在此领域,将 计算至汽车工业领域,主要产品为硅橡胶。

电子电器:包含家电、通信、移动电子(手机、平板等)所需有机硅产品,不包 含大型电力设备,主要产品为硅橡胶、硅树脂。

电力:包含电缆、变压器所需有机硅产品,主要产品为硅橡胶、硅油、硅树脂。

汽车工业:包含汽车生产、汽车维修、新能源车(动力电池)所需有机硅产品, 主要产品为硅橡胶、硅树脂。

日用品/食品:包含厨具、手机壳、婴儿产品等日用品所需有机硅产品,主要产品 为硅橡胶。

医疗/个人护理:包含医用导管、人工器官/组织等医疗用品,以及洗发液、护发 素等个护用品所需有机硅产品,主要产品为硅橡胶、硅油。

轨道、公路交通:包含铁路、公路灌缝粘结、伸缩缝密封以及高铁建设所需有机 硅产品,主要产品为硅橡胶、硅油。

工业助剂:大分子助剂,包括应用在纺织、涂料、农业等领域的有机硅产品,主 要产品为硅油。

功能性硅烷:小分子助剂,应用领域包括橡胶、复材、涂料等,主要产品为功能 性硅烷。

建筑:装配式建筑爆发带来新机遇,百亿市场更进一步

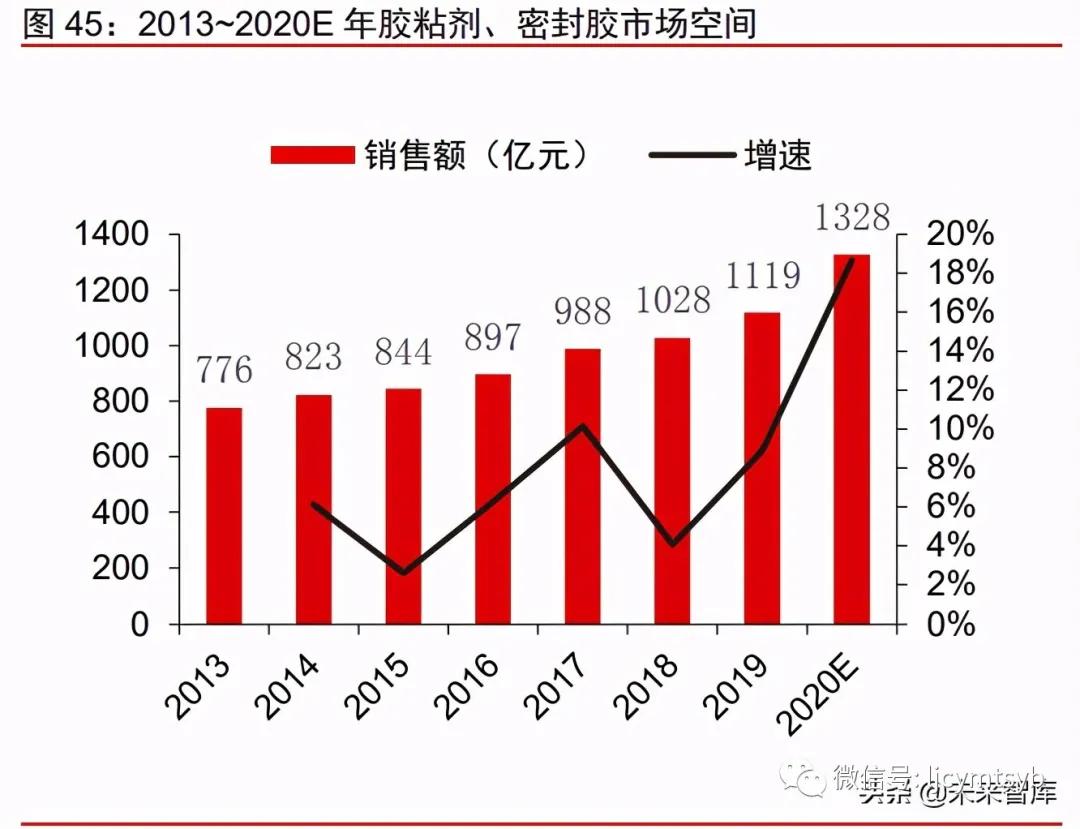

建筑用胶在胶粘剂、密封胶产品中占比最大。根据中国胶粘剂和胶粘带工业协会公布 数据,我国粘胶剂、密封胶市场空间持续增长,过去 10 年销售额增长率为 8.75%,呈现 稳定增长,其中建筑/施工、装饰领域一直是最大的应用领域,长期占应用市场规模 30% 左右。

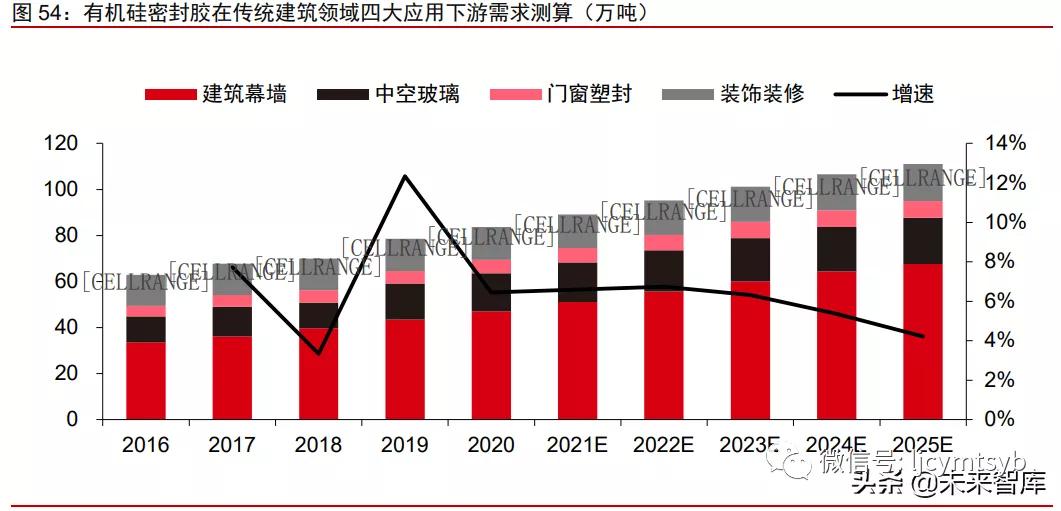

建筑幕墙、中空玻璃、门窗塑封、装修装饰是有机硅胶粘剂及密封胶最大的四个应用领域。

幕墙工程中,由于有机硅密封胶在拥有良好的耐候性、拉伸强度大等传统优势的同时, 具备良好的耐候性、抗振性、适应温度广等特点,因此被广泛用于各类幕墙工程的密封中。

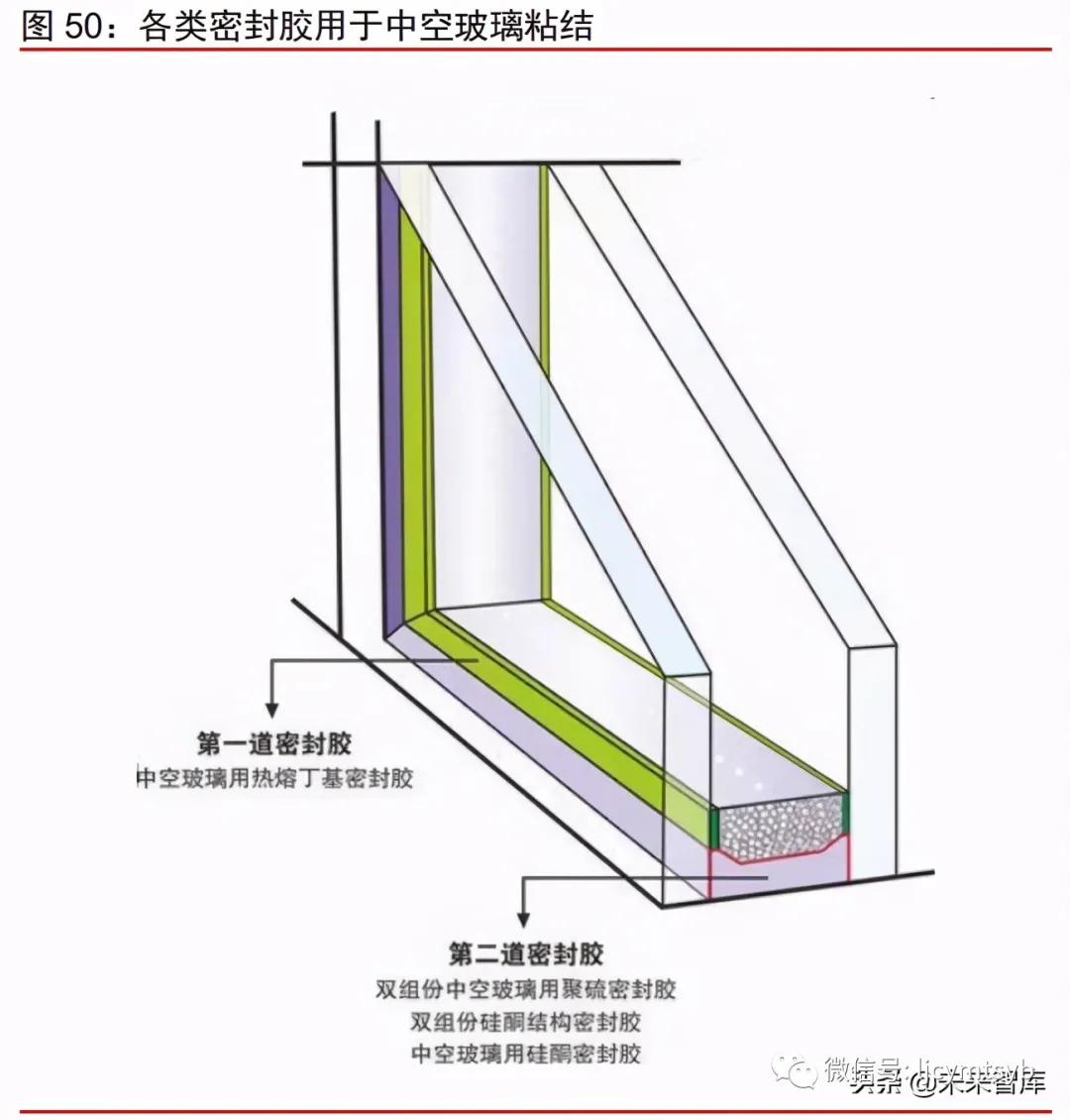

中空玻璃是一种用两片(或三片)玻璃,使用高强度高气密性复合粘结剂,将玻璃片 与内含干燥剂的铝合金框架粘结,制成的高效能隔音隔热玻璃。其中槽铝式双道密封中空 玻璃第一道密封用丁基胶,第二道密封胶主要有聚硫胶和硅酮胶,聚硫胶适用于窗或有框 玻璃幕墙硅酮胶主要适用于隐框玻璃幕墙,其抗紫外线能力及强度均高于聚硫胶。

门窗密封方面,主要有硅酮胶和硅橡胶密封条两种应用。硅酮胶主要用于铝合金门窗、 塑钢门窗、铜门窗、木门窗、钢门窗等接缝处的密封;密封胶条主要用于各类高档铝合金 门窗、塑钢门窗、木门窗的缝隙密封。

装饰装修方面,有机硅密封胶主要用于室内外玻璃、瓷砖、装饰材料、墙体、地板、 天花板、地脚线接缝等的周边密封;家具装配密封、家具用五金件、木材、玻璃等材料的 粘结密封。

有机硅室温胶占比 35%~40%,且市占率将进一步提升,未来 5 年 CAGR 5%~7%。 按产品分类,目前建筑用胶领域主要分为有机硅胶粘剂(密封剂)、环氧树脂胶粘剂、聚 氨酯胶粘剂、丙烯酸酯胶粘剂,其中有机硅室温胶占比约 35%~40%。

未来:我们认为未来有机硅胶粘剂在建筑领域市占率将继续提升,主要原因有 2 点:

1. 产品种类多,下游应用广泛。有机硅胶粘剂及密封剂产品主要以硅酮类、改性硅 烷类两大类为主。其中硅酮类主要以传统的幕墙结构装配、中空玻璃密封、建筑 装饰及门窗密封领域,改性硅烷类由于兼具密封和粘结功能,因此适合装配式建 筑领域;

2. 下游客户对产品质量、环保要求日益提高。由于有机硅产品有着独特的环保品质, 在环保要求不断趋严的传统建筑密封胶领域,有机硅密封胶不断取代丙烯酸胶、 环氧树脂胶、传统橡胶类产品。

此外,由于建筑用胶在建筑占比较低,且建筑行业、装修装饰行业的大型客户倾向于 使用知名产品凸显自身楼盘的质量及档次,产业客户更看重生产产品的质量与稳定性,因 此虽然有机硅产品价格相对于环氧树脂较高,但其市场规模依然能够保持稳定增长。

综合上述 3 种测算,我们认为目前在传统四大领域(不含装配式),有机硅胶的市场 规模为 100 亿左右,未来 5 年 CAGR 为 5.84%。

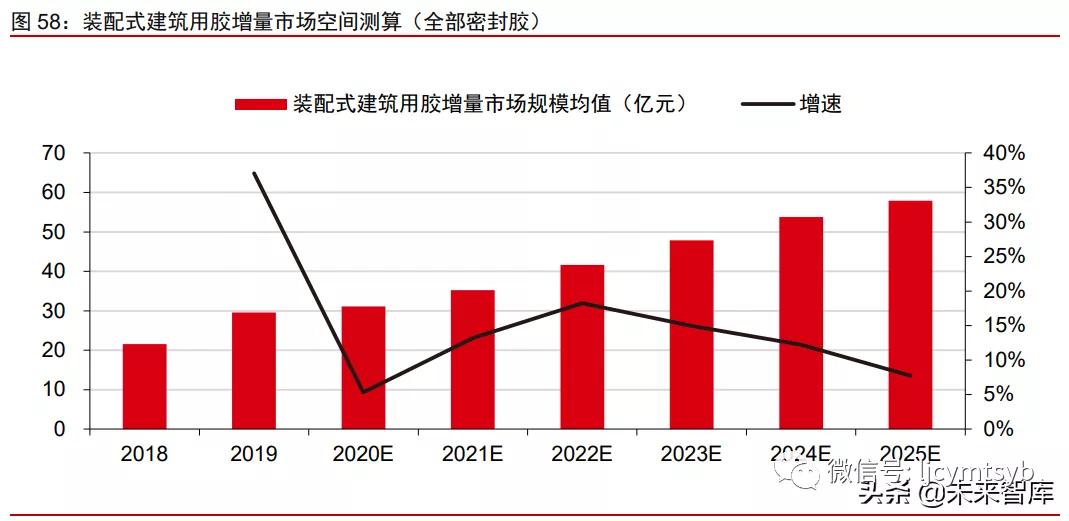

装配式建筑:2025 年望达约 60 亿市场空间,增量主要来自有机硅胶。根据《建筑产 业现代化发展纲要》的要求,到 2020 年,装配式建筑占新建建筑的比例 20%以上,到 2025 年,装配式建筑占新建建筑的比例 50%以上,装配式建筑行业已进入快速发展时期。

从结构形式看,结合国情,新开工装配式建筑依然以混凝土结构为主,钢结构、木结 构为辅。2019 年,新开工装配式混凝土结构建筑 2.7 亿 m²,占新开工装配式建筑的比例 为 65.4%;钢结构建筑 1.3 亿 m²,占新开工装配式建筑的比例为 30.4%。单位面积用胶量 方面,由于混凝土结构接缝较多,因此装配式混凝土建筑用胶量显著高于装配式钢结构建 筑、木结构建筑,我们假设只有钢混结构的连接缝需要用密封胶,钢结构一般都用螺栓连 接。

装配式建筑接缝较多,单位面积接缝长度比现浇建筑多 80%~100%,除与地下、屋面、 室内等与现浇结构完全相同的环节外,还包括预制外墙接缝和密封防水。

目前装配式建筑用胶的增量市场主要来自密封胶。装配式建筑用密封胶主要是聚氨酯 密封胶、硅烷改性聚醚类密封胶(MS 胶)、硅酮密封胶。

由于硅酮密封胶拥有较好的耐候性,因此在 70 年代的国外以及目前部分国内装配式 建筑都以硅酮密封胶为主,但一段时间后墙体容易出现污垢,污染建筑物,维护费用较高, 不宜在暴露部分使用。以装配式建筑发展较为成熟的日本为例,由于建筑标准较高,目前 主要采用综合性能最好的 MS 密封胶,市场占有率达到 80%以上。因此综合考虑成本、质 量的情况下,我们认为国内装配式建筑预计在非暴露部位采取低模量的聚氨酯密封胶与部 分硅酮密封胶,暴露部位则采用耐候性较好的 MS 密封胶。

我们按照三种口径分别计算了未来 3 年装配式建筑对建筑用胶带来的增量市场:按每 平米用胶价格、每平米用胶质量、用胶费用/建安费用占比进行计算:

我们假设装配式建筑增量市场中,硅酮和改性硅酮建筑密封胶占据 80%左右的市场, 我们认为未来五年装配式建筑领域,有机硅胶将拥有 50 亿的市场空间,未来 5 年 CAGR 为 15.19%。

我们预计至 2025 年,我国建筑领域(包括传统建筑+装配式建筑)有机硅市场将望达 到 190 亿左右,未来 5 年 CAGR 为 7.86%。

电子电器:高附加+高成长催生百亿市场,国产替代叠加下游市场高景气

电子电器用胶粘剂用量不大,但是产品附加值及高。电子板块,有机硅主要应用于电 子器件的粘接及封装。其可对成品电路板,电子模块,以及半导体进行灌封和保护,涉及 半导体、平板显示等多个子行业的制造和终端应用。

用量方面,单个电子产品的用胶量在 10~50 克之间,但由于应用的特殊性和功能性, 产品附加值很高。根据相关企业(如回天新材、硅宝科技)年报,电子电器类胶粘剂毛利 率一般接近或超过 30%,高于建筑用胶。

有机硅橡胶在中国电子胶粘剂市场占比最大,为 38.7%,且未来空间潜力巨大。电子 胶水产品类型很多,主要包括 EVA 热熔胶、有机硅胶、环氧胶、UV 胶、PUR 胶、LOCA 胶、厌氧胶等。其中有机硅橡胶占比最大,为 38.7%(数据来源:粘结咨询)、EVA 热熔 胶、PUR 胶产量较多,其他电子胶水产品产量相对较少。含有机硅树脂的导电胶产品相比 于环氧树脂和丙烯酸树脂有耐热性好、耐候性好、耐 UV等特点,可用于 LED、大功率 LED、 显示器、太阳能电池等各种电子元件的组装和粘结,其未来的发展方向为降本增效,包括 减少银含量,使用其他导电填料等。

有机硅橡胶在电子胶粘剂市场中的主要优势有:

1. 抗化学腐蚀性能好。有机橡胶以高键能的硅-氧(Si-O)键为主链结构,且支 链结构多为稳定的有机基团,不仅易发生化学反应,影响电器正常运行,还能起 到保护作用。

2. 绝缘密封性好。有机硅橡胶的长链共价键结构导致其拥有良好的绝缘特性,用在 电子、电器中这样可以深层提高电器的绝缘性能,保证用户使用安全。

3. 耐候性能强。电子电器中需要使用高导热的绝缘材料,以有效去除电子设备所产 生的热量。稳定的硅氧键可温度变化的时候保持结构性能的稳定,在-50 到 250 度之间保持性能正常,从而保证电器正常运作。

集成电路产业规模持续增长,为电子胶粘剂产业带来巨额增量空间。我国已成为全球 最大的电子信息制造基地,集成电路产业规模持续增长。全球几乎 60%以上的电子产品在 国内封装、组装。同时我国电子电器用胶粘剂已占全球 65%的市场份额,规模庞大。同时 相比于传统塑封,胶粘剂具有工艺适应性强的特点,在导电聚合物、集成电路抗蚀剂、陶 瓷前驱体等方面都具有广泛的应用,因此胶粘剂将来还有广阔的市场空间。

国内企业持续发力,高端产品进口替代效应明显。我国胶粘剂行业中,国内企业行业 集中度较低,中小型企业数量多、分散广,这些企业以技术水平要求较低的低端产品为主 业,利润率较低。但部分国内龙头企业在部分细分行业和产品上已经取得长足的进步,逐 步能够替代部分进口产品,处于行业金字塔上游。预计未来我国更多企业会主动增强自主 研发能力,在分散的国内胶粘剂市场上做大做强。

电子电器用胶需求较为负责,主要来自通信电子,过去 4 年通信电子用胶占总体电子 电器用胶比例约 75~80%,其余应用场景包括手机、平板、家电等。我们假设电子电器领 域有机硅橡胶占比约 40%,我们预计 2025 年我国有机硅在电子电器领域的市场将达到 150 亿,未来 5 年 CAGR 为 11.60%。

全球市场规模料 2025 年将达到 470 亿元。有机硅胶在电子电器领域的应用是一个全 球市场,根据 MarketsandMarkets 的报告,2021 年全球导电有机硅市场规模到 2021 年 达到 44.6 亿美元;根据 Grand View Research 的报告,全球导电有机硅橡胶市场规模预 计到 2022 年将达到 68.5 亿美元,导电有机硅橡胶在电气和电子行业的应用是市场规模增 长的关键因素。全球导电有机桂橡胶需求预计到 2022 年将达到 110 万吨。我们假设未来 全球有机硅在电子电器领域的应用市场规模 CAGR 为 7.5%左右, 2025 年全球电子电器 领域有机硅市场规模望提升至约 72 亿美元(约合人民币 470 亿元)。

电力行业:高性能+环保优势,存量市场加速替代

传统电力应用:良好的电性能,应用包括绝缘套管(硅橡胶)、涂料(硅橡胶)、电力 用油等(硅油)等。由于有机硅具有良好的电性能,即在很宽的温度、频率范围内保持介 电强度不变的同时,寿命相比于传统绝缘材料较长。因此有机硅在绝缘套管、绝缘子,防 污闪涂料、电缆接头处附件、电力用油、改性防腐材料等。

随着电力设备对性能、环保要求的提升,我们预计有机硅材料将逐步取代其他材料。 由于有机硅材料具有耐高低温、绝缘、耐辐射、难燃、耐污、耐腐蚀等特点,因此将逐步 取代其他材料。包括在绝缘子领域逐步取代陶瓷、氟橡胶等产品,在接头件中逐步取代塑 料、环氧材料,在电力用油领域逐步取代碳基油等。

高性能需要拉动高端产品需求。以电缆附件为例,不同电压等级的电缆附件对硅橡胶 的性能有区别,而随着高电压等级的电缆占比提升,液态硅橡胶的使用占比近年逐步提升, 使用数量已经超过了固态硅橡胶。

根据《电力电缆连接器市场前景与硅橡胶用量分析》(柯德刚,2017),中高压电力电 缆连接器的核心部件主要采用硅橡胶、乙丙橡胶制造,但由于硅橡胶的综合性能优于乙丙 橡胶,故高压及中压电缆附件用硅橡胶的比例约占整个橡胶用量的 70%以上,而低压电缆附件目前还是以热缩材料为主,我们假设硅橡胶占比约 40%。根据测算,我们认为电缆 附件领域目前硅橡胶市场在 6000 万元左右,预计到 2025 年将望达到 1.2 亿元,未来 5 年 CAGR 约为 15%。

假设电缆附件占传统电力行业有机硅市场 3%,我们预计至 2025 年,有机硅在电力 行业的市场将达到 40 亿元左右,未来 5 年 CAGR 为 14.48%。

新能源(光伏/风电):“碳中和”带动需求爆发,光伏用胶剑指全球市场

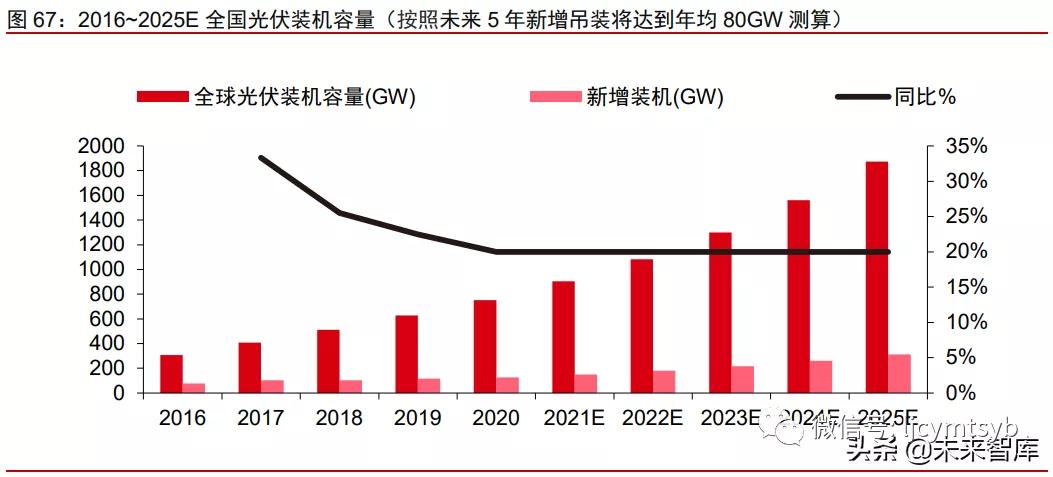

光伏领域:国内预计未来 5 年新增吊装将达到年均 80GW。中国是目前最大的光伏市 场,光伏发电新增装机容量连续四年位居全球第一,我们预计随着技术工艺不断优化和非 技术成本的持续压缩,光伏风电发电成本持续下降,未来新能源取代传统能源的趋势不变, 因此未来 5-10 年光伏风电装机增长有望进入二次爆发阶段,从补充性能源升级为主要增 量能源形式,预计将带动粘胶剂市场快速增长。预计“十四五”期间(2021~2025),光 伏凭借低成本和灵活配置的相对优势,将占风光发电总量比例 50%-60%,对应光伏年均 装机需求将达 80GW。

全球:预计未来 5 年新增吊装将达到年均 240GW。随着各国可再生能源战略地位的 提升,包括欧盟宣布将 2030 年温室气体减排目标由 40%上调至 55%,拜登对新能源发展 政策的加码等,叠加光伏发电成本逐步下降的趋势,光伏装机需求将呈现加速上涨趋势。根据电力设备与新能源组预测,2020~2025 年全球光伏年均装机需求有望达到 240KW, 新增装机 CAGR 超 20%。

应用领域:背板、装置密封为主要应用领域。根据智研咨询《2020-2026 年中国胶粘 剂行业市场现状分析及未来发展前景预测报告》,光伏领域,粘胶剂的主要作用是光伏板 的密封粘结、边框的密封及铝材、玻璃、TPT/TPE 背材、接线盒塑料 PPO/PA 的粘接;风电领域,粘胶剂的作用包括锁固风能发电机螺纹及密封粘接定子槽口、密封风机变速箱 的平面和粘接叶片等,所用胶包括有机硅胶、聚氨酯胶等。

胶粘剂品类方面,由于光伏长期用于户外环境,环境温度变化大、使用时间较长,因 此对胶粘剂要求较大,大多使用高端的有机硅胶粘剂。我们按照未来 5 年新增吊装将达到 年均 80GW,每 GW 会用到 1400 吨有机硅密封胶,并假设有机硅密封胶的价格在 14200 元/吨进行测算:

根据上述测算,我们预计未来 5 年我国光伏领域有机硅密封胶市场空间将在 18 亿元 左右,CAGR 为 13.73%。

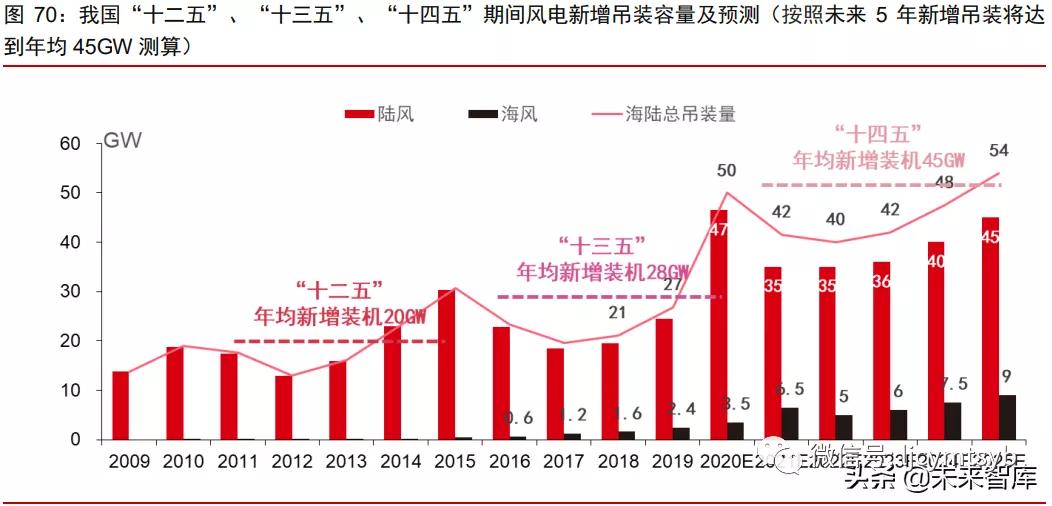

风电领域:“十四五”期间年均新增装机中枢有望上移至 45GW:根据全球风能委员 会数据,在全球风电增长的大背景下,中国作为全球最大的风电增量市场,自 2010 年以 来每年新增装机占比均保持在 40%左右;过去 20 年,中国/世界总风电装机容量占比不断 提升,根据国家能源局数据,2019 年中国风机装机容量达到 235GW,占全球风机装机容 量 36.12%,未来我国将继续保持全球风电最大增量市场地位,其次为美国、德国、印度 等国家。我们预计“30·60”目标下,考虑电力企业为央企,系目标落实的主要责任人。基于 2025 年非化石能源消纳占比 21%的假设,“十四五”期间年均新增装机中枢有望上移至 45GW。

胶粘剂品类方面,根据《2020-2026 年中国胶粘剂行业市场现状分析及未来发展前景 预测报告》,风电领域用胶主要分为电机用胶及风机叶片用胶:其中电机用胶与普通的电 机用胶类似,主要起密封、绝缘、防潮作用,大多使用有机硅胶粘剂;风机叶片用胶主要 是结构胶粘剂,由于叶片体积大、数量多,其胶粘剂也是风电用胶粘剂中规模最大、用量 最多的品种,目前主要是环氧树脂、不饱和聚酯以及聚氨酯胶粘剂,其中环氧树脂及聚氨 酯胶粘剂是未来风机叶片胶粘剂的趋势产品。

我们按照未来 5 年新增吊装将达到年均 45GW,每 GW 会用到 900 吨有机硅密封胶, 并假设有机硅密封胶的价格在 25000 元/吨进行测算:

中国作为全球最大的光伏市场和增量最快的风电装机市场,装机量的提升将极大的提 振有机硅密封胶的市场需求。预计到 2025 年,我国新能源领域(包括光伏、风电)的有 机硅密封胶市场将达到近 20 亿元,其中光伏、风电分别为 18、4 亿元,未来 5 年 CAGR 分别为 13.73%、1.55%。

汽车工业:需求升级拉开存量替代帷幕,新能源车催生新需求爆发

汽车工业已经成为建筑和轻工业以外最受关注的胶粘剂应用领域。20 世纪 90 年代以 后,汽车工业随着中国经济的高速增长有了长足的发展。我国汽车大规模生产能力的提升 也带动了车用胶粘剂的市场规模增长。汽车工业中主要使用的胶粘剂种类有聚氨酯胶、有 机硅橡胶、厌氧胶、丙烯酸酯胶等,应用于汽车装配中不同的模块,包括车体结构粘接密 封;汽车内饰的粘接固定;汽车箱体结合面的粘接密封;金属材料间的粘接等。同时相应 的需求也反映在汽车修理领域中。

硅橡胶在汽车领域应用广泛。硅橡胶由于其出色的耐高低温特性和电绝缘性,在汽车 产业链中有着不可替代的作用。其主要作为粘接与密封剂、灌封胶、导热胶等材料, 用 于发动机控制模块、制动系统模块、电源系统等,可以起到减震,密封,支撑等重要作用。其中涉及高温胶的主要零部件有涡轮增压胶管、减震吊耳、密封圈等,涉及室温胶的主要 零部件有汽车挡风玻璃等。

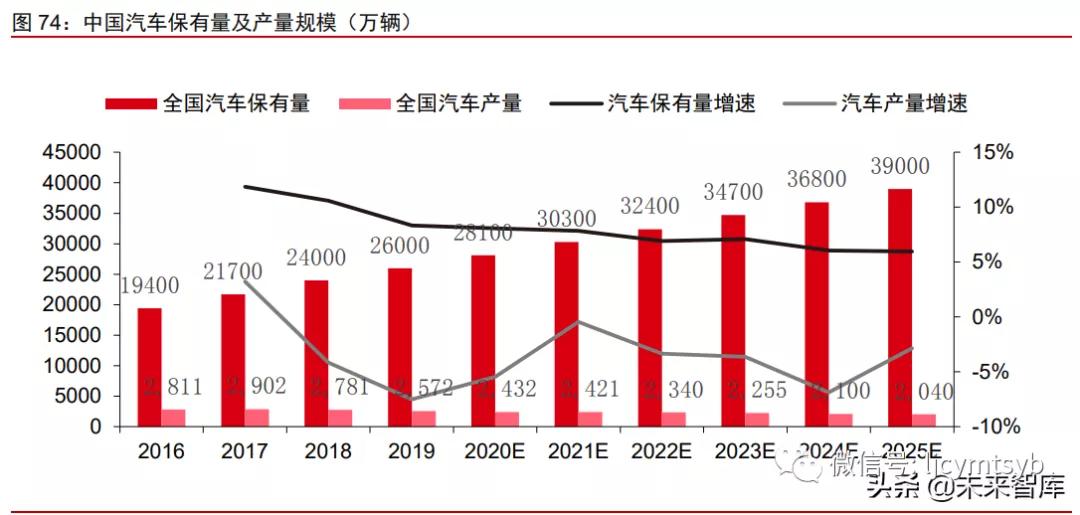

政策刺激+新能源车发力,汽车消费前期承压情况将获改观。我国是目前全球最大的 汽车生产消费市场,虽然近年由于我国城市公共交通的完善、高铁线路网的扩散、城市限 行等影响造成汽车产销量有所下降,但由于新能源汽车的发展及城市化的进程,全国汽车 保有量仍存在增量空间。

汽车工业消费升级,高端胶粘剂打开增量市场空间。在国产车辆的生产过程中,满足环保法规要求的汽车胶粘剂、密封胶品种的开发应用已成为国内车企关注的重点。且轻质 金属及复合材料等新材料在汽车上的应用使得汽车用胶粘剂和密封胶用量也持续增长,包 括汽车门窗密封条、照明密封胶、结构胶等产品将倾向于采用高端材料,单车有机硅产品 用量将逐步提升。

中国作为全球最大的汽车工业市场,预计到 2025 年中国应用于汽车工业的有机硅市 场规模将达到 25 亿元,但由于中国汽车消费已日趋饱和,我们认为未来传统汽车工业中 有机硅需求增长将主要来自两个方面:

新场景的应用:随着汽车工业消费市场不断升级,未来应用于汽车工业的整体解 决方案将会覆盖到更多领域,包括对传统材料产品的替代以及新场景的应用;

维修用胶比例提升:随着汽车新增产量逐步放缓以及汽车保有量的提升,预计未 来维修用胶:生产用胶将从目前的 1:1 逐渐增加,意味着有机硅产品的需求将 更多来自存量汽车市场。

我们预计 2025 年有机硅在国内传统汽车工业领域的市场规模将增长到约 25 亿元, 增速趋于平稳,未来 5 年 CAGR 为 15.65%。

新能源汽车:政策助力发展,预计 2025/2030 年渗透率将提升至 20%/37%。随着电 池技术、车联网、大数据等多种变革性技术的突破,以及世界范围内的碳排放政策加速趋 严,新能源汽车开始取代传统汽车占据更大的市场份额。2015-2019 年间,我国新能源乘 用车的渗透率已从 1%上升至 5%。2020 年国务院颁布的《新能源汽车产业发展规划(2021 —2035 年)》(以下简称《规划》)为行业进一步发展提供了方向指导和政策支持。根据《规 划》,到 2025 年我国新能源汽车市场竞争力明显增强,动力电池,操作系统等关键技术取得突破,纯电动乘用车新车平均电耗降至 12.0 千瓦时/百公里,新能源汽车新车销售量达 到汽车新车销售总量的 20%左右,2030 年渗透率将提升至 37%。

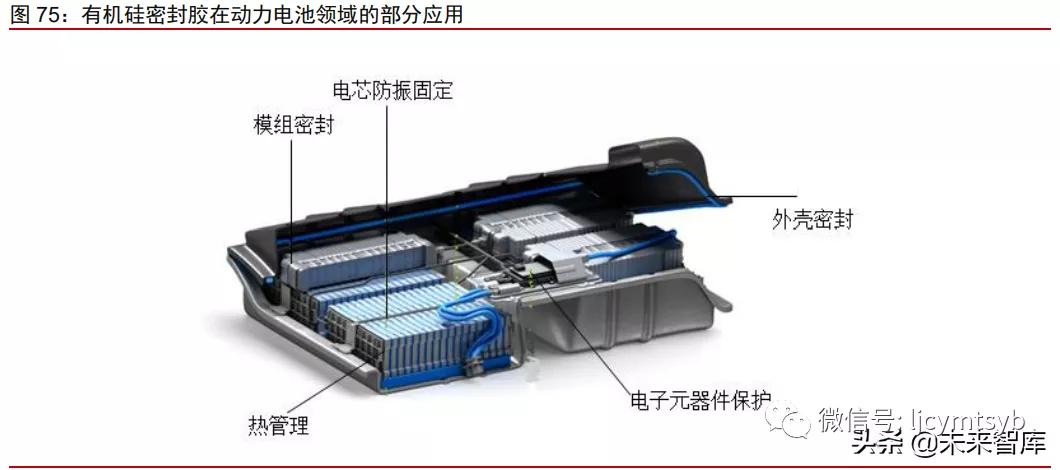

有机硅胶在动力电池中用于密封,结构粘结、导热,灌封等。电池是新能源汽车的核 心动力来源,电池质量与新能源汽车质量直接挂钩。新能源汽车行驶过程中的温度、湿度、 震动变化会影响电池的寿命以及续航能力。在动力电池单元中,除了正负集材料、隔膜、 电解液等电池原材料影响其性能以外,胶粘剂的性能也会显著影响电池质量。有机硅橡胶 因其优异的耐高低温性能,耐候性和导热性能被广泛应用于新能源汽车的动力电池组装工 艺中,其具体的应用领域有 PACK 密封、结构粘接、结构导热、电池灌封等。

受益 CTP 电池工艺放量,有机硅胶或催生 15 亿市场。在新能源汽车的发展中,传统 电池包的成组效率是电池系统能量密度提升的一个瓶颈。CTP 与刀片电池(GCTP)的 新工艺在原有的电池化学体系基础上,将原有的“单体—模组—电池包”三层结构改进为 由大电芯/大模组组成的“单体—电池包”两层结构。由于 CTP 中模组组数下降,导致有 替代功能的导热硅橡胶需求量大幅上升。根据测算,搭载 CTP 电池的汽车中导热硅橡胶 的单车价值量有望从传统工业的 200-300 元/辆上升至 600-800 元/辆,未来导热硅橡胶市 场潜力巨大。

我们按照两种口径:单位动力电池有机硅消耗量、单位动力电池胶粘剂价值(并假设 约 60%~70%为有机硅胶)来计算新能源车未来市场规模,由于下游需求持续提升,我们 预计未来 5 年新能源汽车动力电池领域有机硅胶将拥有约 17 亿市场空间,CAGR 约 55.25%。

总结而言,预计未来我国汽车工业领域有机硅市场主要分为 2 个部分:

传统汽车工业的生产、维修部分未来 5 年将继续保持 16%左右的增长,主要带 动逻辑为汽车零部件消费升级;

新能源汽车领域基于对车辆本身的需求增速巨大,未来 5~10 年市场空间将呈现 50%左右的爆发式增长。

预计 2025 年整个汽车工业的有机硅市场空间将达到 40 亿元左右。

日用品/食品:从商用到民用,消费升级料将成市场爆发催化剂

随着人们对生活品质要求的提升,以硅橡胶为主的有机硅产品由于手感好、热稳定性 强、防水性能等属性,正在逐渐取代其他材料,进入包括厨房类用品、婴儿护理产品等日 用品市场。

食品级有机硅:从商用到民用,“爆款”产品或增加 10 倍市场空间,居家隔离加速培 养全新消费场景。疫情期间,由于人们的居家时间大大增加,相关厨房类产品(包括硅胶 铲、硅胶垫、硅胶手套)等需求大幅提升。

根据森日有机硅描述,原本用于五星级酒店的有机硅胶蒸笼垫在 2012 年对液体硅橡 胶的需求约为 100 吨/年,此后相关产品逐渐进入超市等民用市场,2019 年相关需求提升 至 5000 吨/年。

食品级有机硅标准严格,高品质原料是高端产品的必要条件。进入食品行业的有机硅 产品不仅需要拥有更优秀的性能,也需要通过更严格的认证。在相关领域,国标 GB、欧 盟(德国 LFGB、EN14350)、美国 FDA 分别针对食品级硅橡胶设立了一定的标准。

FDA 对硅胶食品级测试要求较为简单,GB 增加了对高锰酸钾消耗量的测试要求,而 LFGB 在其他项目方面侧重于过氧化值、有机挥发物总量(VOM)和多环芳烃(PAHs)这三项 要求,从测试项目上看 LFGB 最为严格,因此在消费者,尤其是欧洲消费者心中享有较高 信誉,价格也相对较高。

高品质的原材料高端产品的先决条件,目前高端的有机硅产品一般出自国际头部的有 机硅单体企业。因此对于食品行业而言,需要建立从单体、中间体、产品设计、制品设计 及应用评价的全流程研究中心。

根据测算,我们认为我国日用品/食品领域有机硅产品主要呈现一个高端替代、存量替 代的逻辑,未来 5 年 CAGR 将达到 20%左右,2025 年市场空间约 80 亿元。

医疗/个人护理:高需求+高壁垒,存量替代+新增促成百亿高增市场

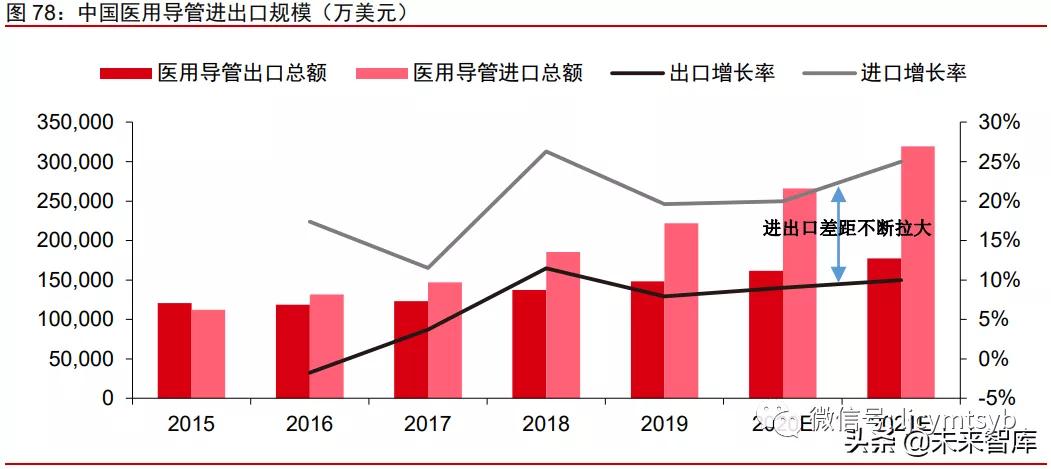

硅橡胶:重要的医用高分子材料,主要用于医用导管领域。医用高分子材料是指用以 制造医疗器械、人造器官和药物剂型等的聚合物材料,常用种类有聚氯乙烯、聚氨酯、有 机硅等。有机硅橡胶材料因其良好的生物相容性及相应物理化学性质,在医疗行业有着广 泛的应用,由于硅橡胶加工的多样性,其产品形式丰富多样。医用导管是医用硅橡胶制品 中发展最快、用途最广的产品,主要包括各类泵管,连接管,引流管等;而硅橡胶人造 器官和组织代替品包括人工颅骨,人工鼻梁,人工耳等,目前已广泛应用于整容和修复术 方面,对脸部各个部位和内脏、胸部、关节等都可以进行修复。除常规硅橡胶外,液体硅 橡胶产品预计未来在医疗领域的市场份额会快速增长。

我国人口老龄化进程拉动医用有机硅需求,高端医疗器材市场份额逐步扩大。根据国 家统计局数据,2019 年末中国 65 岁及以上老年人口达到 1.76 亿人,占总人口的 12.6%。根据《中国发展报告 2020:中国人口老龄化的发展趋势和政策》预测,中国将在 2022 年 左右进入老龄社会,届时 65 岁及以上人口将占总人口的 14%以上。因生理原因,老龄化 人群的手术和护理需求会大于年轻群体,从而促进医疗器械行业发展,带动医用高分子原 材料市场及有机硅橡胶的市场规模增长。未来全球范围内监管环境趋于严格,随着发展中 国家的经济发展以及人们对医疗健康的重视,高端医疗器材的市场份额将快速增长。

国内处于 0-1 阶段,全产业链企业优势明显。在最具代表性的医用导管领域,中国医 用导管产品附加值较低,国内出口商品大多为低值易耗品类体外用医疗导管,如吸氧管、 导尿管、引流管等,此类导管可以天然橡胶,聚氨酯,有机硅为原料,有机硅占比相对较 小,出口均价在 0.1 美元/个。在更高附加值的用于介入式诊断和治疗的医用导管产品中, 如冠状动脉导管、漂浮测压测温导管等则主要使用硅橡胶材料,这类产品目前主要仍然依 靠进口,进口均价在 0.9 美元/个。目前我国对高端导管的需求日趋增长,体现在我国医用 导管进口总额和增长率均长期大于出口总额和增长率。

随着国内企业研发能力的增强,若国产高端医用硅胶导管可逐步取代进口产品的市场 份额,有机硅材料在医疗器械中的市场份额则会有显著提高。同时各类新技术的出现,如 液体硅橡胶 3D 打印技术也会进一步提高有机硅在医疗器械中的应用及市场份额。在常规 硅橡胶及液体硅橡胶领域,提高 DMC 纯度及设立独立医用有机硅材料制备车间是提高产 品品质的关键,预计拥有完整产业链及研发中心的企业会具有技术优势。

(报告出品方/作者:中信证券,袁健聪、王喆、柯迈)

免责声明:本文由依帕克斯(www.epoxysca.com)攥写或转载并发布,转载目的在于传递更多信息。文章内容仅代表本文作者或原作者个人观点,不代表本站立场。转载需注明来源及作者姓名。如内容(包含图片、视频、音频、文字)侵犯到您的权益,请来邮告知,经本站核实后立即删除